保険の基礎知識

医療・生命保険加入者は節税ができると聞きました。どうすればいいのですか?

浅野 美穂さん(仮名 30歳 会社員)のご相談

30代になり、自分の健康に気をつけるようになりました。先日、婦人科系の病気なども心配ですし、万一に備え医療保険に加入したところ、友人から節税にもなると言われたのですが、どういうことでしょう?

浅野 美穂さん(仮名)のプロフィール

| 家族構成 |

|---|

| 本人(30歳 会社員)年収:約400万円 |

| 医療保険の保険料 | 5,000円/月(6万円/年) |

|---|

鈴木 暁子

(すずき あきこ)先生

ファイナンシャル・プランナーからの

アドバイスのポイント!

- 所得税が決まるしくみを理解しましょう。

- 生命保険料控除を理解しましょう。

- 年末調整での申告を忘れずに!

生命保険料控除で課税所得を抑えることになり、所得税が小さくなります。控除を受けるには年末調整の申告を忘れずに。

1.所得税が決まるしくみを理解しておきましょう。

浅野さん、こんにちは。女性の身体も30代になるといろいろな変化もあり、おっしゃるように若くても婦人科系の病気に罹患することもあります。万一に備え医療保険に加入されたとのこと、リスク管理ができていますね。ところでご友人がおっしゃっていた「節税ができる」というのはそのとおりで、浅野さんも対象になりますが、節税を理解するには、まず所得税が決まるしくみの理解が必要です。

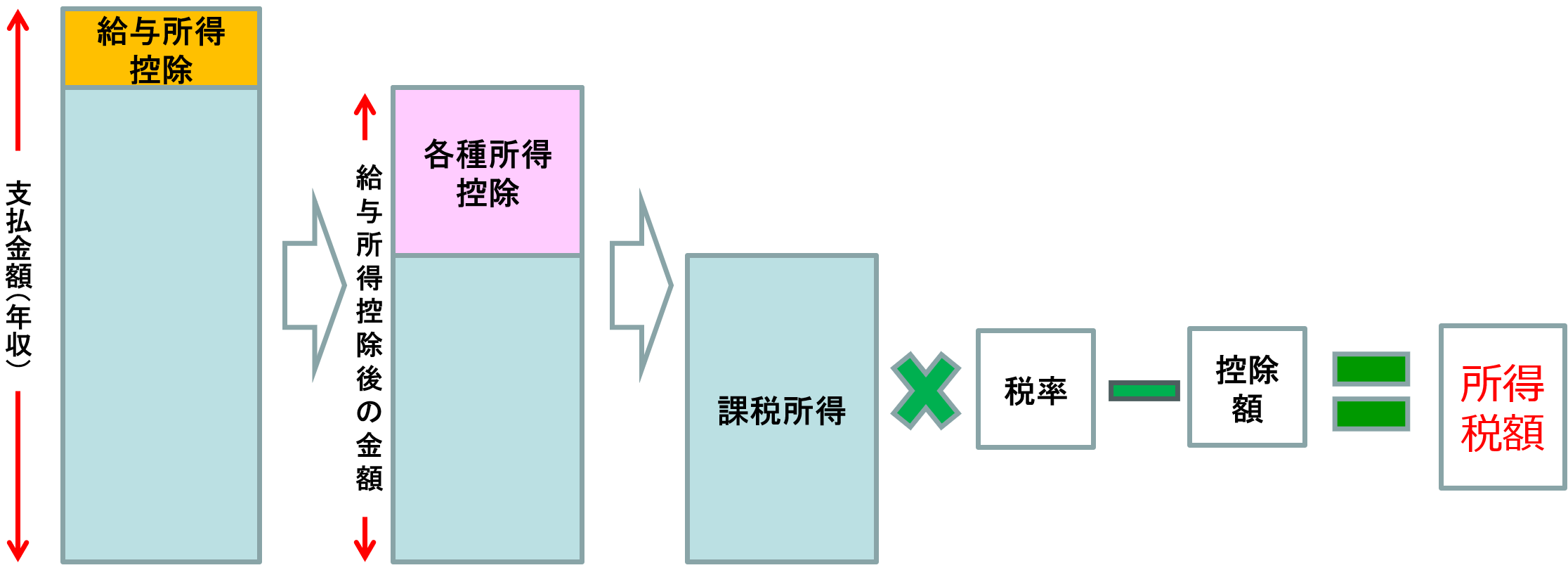

日本では、原則、収入があった人には所得税が課税されます。ただし、収入金額すべてに課税されるわけではありません。給与所得者の場合の、所得税が決まるまでを見ていきましょう。

- 「支払金額(年収:いわゆる額面)」から、「給与所得控除」を差し引きます。

- 給与所得控除後の金額から「各種所得控除」を差し引きます。これが課税対象となる「課税所得」です。

- 「課税所得」に税率を掛け、控除額を差し引いたものが所得税額となります。

このように「収入」から段階を踏んで、所得税額を決めるもととなる「課税所得」を算出していきます。その際、「給与所得控除」とか「その他所得控除」を差し引くことで徐々に所得が小さくなっていますよね。次にこれらの控除についてご説明します。

たとえば自営業であれば、売上から経費を差し引くことで実質の収益を算出しますが、給与所得者には原則、経費という概念はありません。なぜなら、交通費や出張の際の宿泊代なども、一時的に立替えることはあっても最終的には勤務先で精算してもらえるからです。とはいえ、スーツや靴、スキルアップの勉強のために書籍を購入するなど、業務のために何らかの支出もしているはずです。そのため、給与所得者にも一定の経費(にあたるもの)として給与所得控除があり、収入から差し引くことができます。なお、控除額は収入によって異なります。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

|---|---|

| 1,625,000円まで | 550,000円 |

| 1,625,001円から 1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から 3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から 6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から 8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

(国税庁HPより)

次に「各種所得控除」についてご説明します。

私たちが生活していく上で、強制的に支払わないといけないもの、自分や家族の生活を守るために支出しているものなどもあります。たとえば健康保険料や厚生(国民)年金保険料などは、社会保障制度の参加費として納付義務があります。あるいは、万一の際の保障として生命保険や医療保険に加入して支払う保険料も、安心できる生活のために支払っている費用です。つまりこれらも経費と捉えることができます。したがって一定額を差し引くことが認められているのです。

具体的には、一定の要件に該当する家族がいる場合に適用できる「人的控除」と、安心できる生活を営むために支出した費用や寄附金の拠出、一定の損失額がある場合に適用できる「物的控除」があります。浅野さんが支払われた医療保険の保険料は、物的控除の1つである生命保険料控除の対象となるため、一定額を控除できます。所得税の計算上の所得を小さくすることができる→所得税額も小さくなる、ということで節税となるわけです。

これらの控除は、家族構成や支出した金額など、個々のケースで異なります。控除を経て

最終的に算出された課税所得に応じた税率を掛け、控除額を差し引いて、所得税額が決まります。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

(国税庁HPより)

2.生命保険料控除を理解しましょう。

それでは、浅野さんに関連する生命保険料控除について見ていきましょう。生命保険料控除は、平成23年12月31日までに契約した保険に適用される旧制度と、平成24年1月1日以降に契約した保険に適用される新制度があります。したがって浅野さんは新制度の対象となります。

新制度の生命保険料控除は3種類あり、生命保険料、介護医療保険料および個人年金保険料を支払った場合には、一定の金額の所得控除を受けることができます。それぞれ控除額の上限は4万円で、3種類すべての控除の対象となる保険に加入していれば、最大12万円まで控除できます。

| 控除の種類 | 控除額上限 |

|---|---|

| 一般生命保険料控除 | 4万円 |

| 医療介護保険料控除 | 4万円 |

| 個人年金保険料控除 | 4万円 |

浅野さんは医療保険に加入されたので、医療介護保険料控除の対象になります。では、浅野さんの控除額を計算してみましょう。

| 年間の支払保険料等 | 控除額 |

|---|---|

| 20,000円以下 | 支払保険料等の全額 |

| 20,000円超 40,000円以下 | 支払保険料等×1/2+10,000円 |

| 40,000円超 80,000円以下 | 支払保険料等×1/4+20,000円 |

| 80,000円超 | 一律40,000円 |

(国税庁HPより)

年間の支払保険料が6万円なので、赤枠に該当します。計算式に当てはめると

控除額=60,000円×1/4+20,000円=35,000円 となります。

なお、今後浅野さんが死亡保険に加入すれば一般生命保険料控除を、個人年金保険に加入すれば個人年金保険料控除も使えます。

3.生命保険料控除の申告は年末調整で行います。

控除額が計算できても、これを申告しなければ控除してもらえません。本来、所得税の計算、申告、納付は自分で行うのが原則ですが、給与所得者の場合、勤務先でやってもらえます。それが年末調整です。

毎年10月頃になると、勤務先から年末調整の書類をもらい、必要事項を記入して提出していますよね。特に申告するものがない人は、何のために提出しているのだろうと思うかもしれませんが、実は所得税の調整をしているのです。

本来所得税は、その年の1月1日から12月31日までの所得に基づいて算出します。でも浅野さんは毎月給与天引きで所得税を徴収されていますよね。その年の所得が確定していないにもかかわらず天引きしているのは、概算の所得税だからなのです。最終的にその年の所得が確定したら、正しい所得に基づく正しい所得税が算出されます。その際、概算で天引きしていた所得税が本来の所得税より多ければ還付、少なければ追加徴収という形で調整されるのです。

なお、勤務先が浅野さんの所得税を計算するにあたり、控除があれば差し引きますが、浅野さんが生命保険料をいくら支払い、いくら控除できるといった事情は知りませんから、ご自身で勤務先に申告する必要があります。10月から11月頃に保険会社から保険料払込の証明書が送られてきますので、それを年末調整の書類に添付して、必要事項を記入して勤務先に提出をしてください。これだけですので難しいことはありません。あとは勤務先が計算、調整をしてくれますので、年末調整で忘れずに生命保険料控除の申告をしてくださいね。

| 執筆者 | 鈴木 暁子 (すずき あきこ) |

|---|---|

| プロフィール | ファイナンシャルプランナー(CFP®)。企業、自治体などで講演活動を行う一方、執筆やメディア取材協力での情報発信、個人相談など精力的に活動中。ライフスタイルが多様化する今、その人らしいライフプランづくりを応援するFP。資産形成、リタイアメントプランニング、高齢期の住まいとお金のサポートを得意とする。武蔵大学経済学部非常勤講師、J-FLEC認定アドバイザー。 |