保険の基礎知識

あなたの"保険が分からない"を解決します!保険の種類や選び方を分かりやすく解説

「保険に入るべきか分からない」「どんな保険に入ればいいの?」と悩んでいる人は多いのではないでしょうか。今回は、保険の必要性や種類、ライフステージごとの選び方を分かりやすく解説します。保険選びで悩む人向けのサービスも紹介するので、ぜひ参考にしてください。

「保険が分からない」と思われる理由

社会人になった時や結婚を決めたタイミングで、周りから「保険に入っておいたほうがいいよ」とアドバイスされた人は少なくないでしょう。

とはいえ、「保険って難しそう」「本当に入るべきか分からない」「気になるけど、選び方が分からない」というのが本音ではないでしょうか。

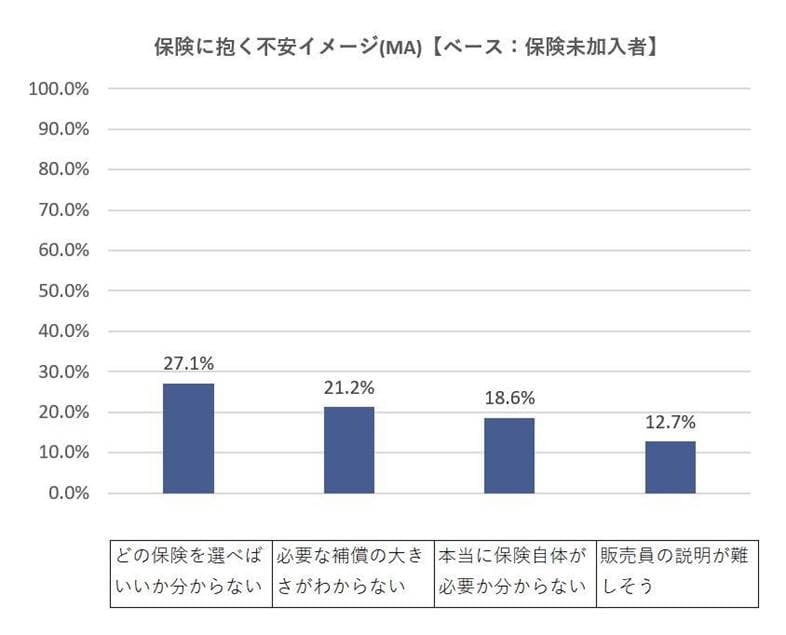

「保険に抱く不安イメージ」をアンケート調査!

保険に抱く不安イメージについてアンケート調査を行った結果は、以下のとおりです。

最も多かったのは、「どの保険を選べばいいか分からない」という回答でした。保険にはたくさん種類があるので、自分に合う保険をどうやって選べばいいか悩んでいる人が多いようです。

次いで多かったのは、「必要な補償の大きさが分からない」。補償額によって、保険料は変わります。自分の生活水準や貯蓄状況などを踏まえて、必要な補償額や適正な保険料を判断するのは難しいでしょう。

また、「本当に保険自体が必要か分からない」という回答もありました。「保険料が高すぎて損をしない?」「貯蓄じゃだめなの?」など、保険の必要性に疑問を持つ人もいるようです。

アンケート結果から分かる保険への疑問

アンケート結果から、保険に対して次のような疑問や不安を抱く人が多いことが分かりました。

- どの保険を選べばいいの?

- 必要な補償額はどうやって決めればいいの?

- 保険は本当に必要なの?

これらの疑問や不安を解消すべく、保険について分かりやすく解説します。

そもそも「保険」とは?本当に必要?

「何かあった時に後悔したくないけど、何もしなければ損をするかも...」という不安を抱く人は多いでしょう。そこで、「そもそも保険とは何なのか」「本当に必要なのか」について解説します。

なんとなく「保険には入るべき」と思っている人も、保険の必要性を改めて考えることで、保険を選びやすくなるでしょう。

リスクに備えるのが保険

保険の役割は、「万が一のリスクに備えること」です。長い人生では、予測できない事態が起こることもあるでしょう。そんな時、貯蓄だけで対応するのは限界があります。

例えば、毎月4万円貯蓄したとしましょう。20年経てば、貯蓄残高は約1,000万円。しかし、貯蓄している間に何かあれば出費が発生するため、予定通り貯蓄することは難しいでしょう。

保険なら、保険料を負担することで保険期間中は一定の補償を受けられます。加入した翌月に予期せぬ事故に遭ったとしても、補償を受けられるのです。

社会人になったばかりの頃や新婚の時期、子どもの教育費がかかる時期などは、十分な貯蓄ができないことが多いでしょう。しかし保険に加入しておけば、貯蓄では対応しきれない人生のリスクに備えられるのです。

人生に起こり得るリスク

順調な毎日を送っていると、リスクには目が向かないもの。しかし、何かあった時に後悔しないためにも、人生のリスクについて知っておきましょう。例えば、次のようなリスクがあります。

- 病気・ケガ

入院が長引いたり、高額な治療費がかかったりするリスクがあります。 - 障がい・介護

病気やケガで障がいが残ったり介護状態になったりすると、これまでと同じように働けなくなるリスクがあります。 - 死亡

死亡すると、遺された家族が生活に困る可能性があります。

また、最近では「生存リスク」も指摘されています。医療の進歩によって平均寿命が延びていますが、長生きすればその分の生活費が必要です。退職金や公的年金だけで老後の生活費をまかなうのは、難しいといわれています。死亡リスクだけでなく、生存リスクにも目を向けましょう。

リスクに備える方法

リスクに備える方法には、主に貯蓄と保険があります。貯蓄と保険については「どちらを選べばいいか」ではなく、「どちらも効果的に活用する」という視点が大切です。

例えば、貯蓄が少ないうちは保険でリスクに備え、貯蓄が増えてきたら補償額を減らしていくという方法があります。このように全体のバランスを見ながら、貯蓄も保険も賢く活用してリスクに備えましょう。

保険の種類は大きく分けて3つ

人生で起こり得るリスクを保険で備えるためには、「保険の種類」を知っておく必要があります。

保険の種類はたくさんあるので、とっつきにくいと思う人も多いでしょう。しかし、保険の種類は大きく分けると次の3つしかありません。

- 生命保険

- 損害保険

- 医療保険

大枠をつかめば意外とシンプルです。それぞれの特徴を簡単に押さえておきましょう。

生命保険

1つ目は、死亡した場合に死亡保険金を受け取れる「生命保険」です。主に掛け捨ての保険と、貯蓄性のある保険があります。

掛け捨ての保険は、保険期間中に万一のことが起きなければ、支払った保険料は戻ってきません。一方で貯蓄性のある保険は、解約時に解約返戻金を受け取れたり、満期になると満期金を受け取れたりします。

貯蓄性のある保険が良く見えますが、保険料は掛け捨ての保険のほうが安いため、一長一短です。保険料を安く抑えたいのか、保険料が高くても貯蓄性を重視するのか、ライフステージによって選び方は変わります。

損害保険

2つ目は、損害が生じた場合に補償を受けられる「損害保険」です。火災保険や、任意で加入する自動車保険などが該当します。

自動車保険について「自賠責保険があれば十分」と考える人もいますが、自賠責保険で補償されるのは対人事故のみです。

物損事故で物を壊してしまった場合や自分自身がケガをしてしまった場合、お互いの自動車に損害が生じた場合などは、自賠責保険ではカバーできません。任意で加入する民間の自動車保険なら、自動車事故にまつわるさまざまなリスクに備えられます。

医療保険

3つ目は、生命保険と損害保険の中間的存在である「医療保険」です。医療保険は、日常の病気やケガに備える保険です。

入院した際に日数に応じて給付金を受け取れたり、特定の疾病と診断された際に診断一時金を受け取れたりします。先進医療特約や女性疾病特約などで、特定の疾病に対して備えを手厚くすることも可能です。

医療保険には、がんに特化したがん保険、介護状態になった場合に保険金を受け取れる介護保険などもあります。

どんな保険に入ればいい?ライフステージごとに解説

加入すべき保険は、ライフステージによって変わります。したがって、加入後もライフステージが変わるタイミングで保険の内容を見直すことが大切です。

そこで、ライフステージごとの保険の考え方や、加入を検討したい保険について解説します。

就職したとき

就職と同時に、経済的に両親から独立する人は多いでしょう。そのため、自分自身でリスクに備えることを考えなければなりません。

このタイミングで考えたいのは、「自分自身のリスクに対する保険」です。独身の間は、死亡保障の優先順位は高くありません。病気やケガで入院するリスクに備えるなら、医療保険を検討しましょう。

また「親や友人の車を借りる機会があるなら1日自動車保険に加入する」、「休日にスポーツやレジャーを楽しむ方なら万が一の事故に備えてスポーツ・レジャー保険に加入する」など、自分自身のライフスタイルに合った保険を選び、リスクに備えることが大切です。

【加入を検討したい保険】

- 医療保険

- 自動車保険

- スポーツ・レジャー保険

結婚したとき

結婚したら、自分自身のリスクだけではなく「家族全体のリスク」を考える必要があります。自分がメインの稼ぎ手になるなら、死亡リスクや就業不能リスクに備えるべきでしょう。

保険料を安く抑えて死亡リスクに備えたい場合は、掛け捨ての定期保険を検討しましょう。また、所得補償保険(就業不能保険)は、病気やケガで働けなくなって収入が途絶えるリスクに備えられます。

同時に、独身時代に加入した保険の見直しをおすすめします。例えば共働きなら、医療保険の必要性は下がるかもしれません。結婚したら、必要な保険に加入するとともに、優先度が下がった保険を見直すことも大切です。

【加入を検討したい保険】

- 生命保険(掛け捨ての定期保険)

- 所得補償保険(就業不能保険)

妊娠・出産で家族が増えたとき

妊娠・出産で家族が増えるタイミングでは、死亡保障を最優先しましょう。

両親が健在なら、共働きでも専業主婦(主夫)家庭でも、仕事と子育てを分担できます。しかし、どちらかに万一のことがあれば、仕事も子育ても1人でこなさなければなりません。人生のパートナーを失い、仕事と子育てを1人で担うのは、精神的にも経済的にも負担が大きいでしょう。

万一のことが起こったときに、せめて経済的な不安だけでも軽減できるよう、共働きであっても妊娠・出産のタイミングで生命保険への加入を検討しましょう。保険料を抑えたいなら、掛け捨ての定期保険がいいでしょう。併せて、病気やケガでメインの稼ぎ手が働けなくなるリスクに備えて、所得補償保険(就業不能保険)も検討してください。

【加入を検討したい保険】

- 生命保険(掛け捨ての定期保険)

- 所得補償保険(就業不能保険)

住宅購入したとき

住宅を購入する際に住宅ローンを組む場合は、ほとんどのケースで団信(団体信用生命保険)に加入することになります。団信とは、返済者に万一のことがあったとき、ローンの残高を保険金で完済できる保険です。

団信に加入したタイミングで、掛け捨ての生命保険を少しスリムにするのもよいでしょう。また、老後の生活を見据えて、貯蓄性のある保険への加入も検討しましょう。

ただし、健康状態によっては新しい保険への加入が難しい場合もあります。保険を解約する際は、新しい保険に加入できるのか、条件はどうなるのかといったことを比較検討することが大切です。

【加入を検討したい保険】

- 生命保険(貯蓄性のあるもの)

老後を迎えたとき

老後は病気やケガ、介護などのリスクに備える保険を選びましょう。すでに加入している医療保険に、気になる特約をつけるのも効果的です。

子どもが独立して年金生活に入れば、基本的に高額の死亡保障は必要なくなります。葬儀費用やお墓の購入費用、配偶者に遺したいお金などを改めて計算し、死亡保障をスリムにすることを検討します。

【加入を検討したい保険】

- 医療保険に特約をつける

ラクに保険選びを進めるための相談先

ここまで、ライフステージごとの保険の考え方について解説しました。しかし、大まかな選び方は分かっても、実際に加入する際は商品の種類が多いため、やはり迷ってしまう人もいるでしょう。

そこで、ここからは保険に加入する際の相談先を紹介します。

保険ショップ

保険ショップは、保険の相談ができる店舗です。

ショッピングセンターや駅など商業施設の中にあることが多く、無料で相談できます。特定の保険会社ではなく、複数の保険会社の商品を取り扱う保険ショップなら、さまざまな保険会社の保険を比較検討できます。

ただし、窓口に行くのに手間がかかる上に事前予約が必要で、保険ショップによってサービスの品質にバラツキがあるといったデメリットがあります。

FP(ファイナンシャルプランナー)

FP(ファイナンシャルプランナー)は、お金に関する専門資格です。独立して活動しているFPなら、特定の保険会社に肩入れすることなく、公平な視点でアドバイスをしてくれます。

ただしFPによって知識や経験、技量に差があり、新しい保険商品に精通していないこともあります。

また、アドバイスはFP個人の考え方によるところが大きく、相談するFPによって提案内容が大きく変わることも考えられます。

AI(人工知能)

最近では、AI(人工知能)がパーソナルデータをもとに最適な保険を提案してくれるサービスも登場しています。AIなら、データをもとに客観的・合理的な提案をしてくれるため、信頼感があります。

AIによる保険提案サービスには、例えばドコモが提供する「AIほけん」があります。

手軽に保険の悩みを解決するなら、ドコモの「AIほけん」が最適

「AIほけん」は新しいサービスなので、イメージがわかない人も多いでしょう。そこで、「AIほけん」を利用するメリットや利用した場合の診断結果、診断の手順などを分かりやすく解説します。

自分に合う補償が分かる!

保険に加入したいと思っていても「難しい」「面倒」と感じると、おっくうになって後回しにしてしまいますよね。「AIほけん」なら簡単な質問に回答するだけで、AIが「備える必要性が高いリスク」をもとに保険を組み合わせて提案してくれます。

シミュレーションが充実、カスタマイズも可能

シミュレーションが充実しているのも「AIほけん」のメリットです。

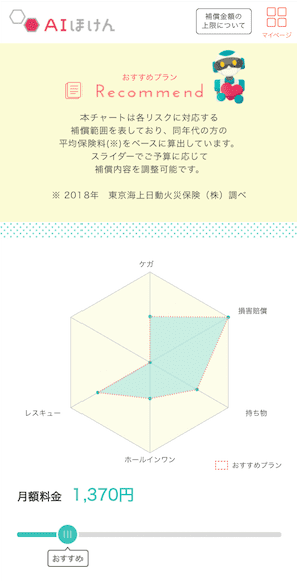

「AIほけん」では、下のようなスマホ画面で、補償額を調整できます。

「月額料金」の下に表示されているスライダーを動かして、補償額の変化を視覚的に確認できます。

月額料金が変わればおすすめプランも変わり、予算ごとのシミュレーションを簡単に行えます。昇給や世帯収入の変化などを踏まえて、自分のライフプランに合った保険を選べるはずです。

さらに、提案をもとに補償を自分でカスタマイズすることもできます。例えば「介護保険」や「ゴルフ(ホールインワン)保険」「レスキュー保険」などの各種保険を追加したり、逆に必要な保険だけに絞ったりできるため、自由度が高いのも特徴です。

加入後もライフステージに応じて見直しができるため、不要な保険に加入し続けてしまう心配がありません。

スマホだけで簡単に申し込める

スマホだけで簡単に申し込めるのもメリットです。「AIほけん」なら、自宅や勤務先、旅行先など場所を選ばず加入できます。情報収集や相談の手間がないためすぐに加入でき、必要な補償を準備できます。

手順はたったの2ステップ。これだけで、自分に合った最適なプランをAIが提案してくれます。

- 1. 「AIほけん」のサイトにアクセスし、dアカウントでログイン

- 2.「利用規約」などに同意し、質問に回答する

「AIほけん」が "保険の悩み"を解決してくれる

保険の必要性を感じつつも「保険は分からない、難しい」というイメージから、加入できずにいた人も多いでしょう。窓口に行ったりFPに会ったりするとなると、どうしてもハードルが上がってしまいますよね。

ドコモの「AIほけん」なら、自分の好きなタイミングで検討できます。AIからの提案を参考に、じっくりシミュレーションすることで、本当に自分に合った保険を見つけることができるでしょう。

AIほけんについて、詳しくはコチラをご覧ください。

※本記事は2021年3月4日時点の内容であり、将来の商品改定によっては内容が変更になる可能性ございます。